こんにちは。アカナレッジです。

前回は「第4章:買い〈分散投資と株の分類〉」でした。銘柄を買った後にどのようにリスクを分散させるか、その性質を『セクター』『業種』『スケール』で把握することが基本戦略になることを紹介しました。

今回は、購入した銘柄を保有する中で 「待つこと」 がいかに重要かを取り上げます。

買った直後に利益が出なくても焦る必要はなく、むしろ「待つ時間」こそが投資家の判断力を鍛える場面です。

では、どんな姿勢で「待つ」のか?

ここでは 個別銘柄の動き と 市場全体(日経平均など)の動きをあわせて見ることで、売り時を探る方法を考えていきます。

5-1.買った後の「待ち」とは?

堅実スイング投資では、堅実なテクニカル分析による予測ゆえに、どうしても「底値より少し早めに買ってしまう」ことがあります。結果として、株価が上昇を始めるまでの間に「待ちの期間」が生じるのです。

この待ち時間は決して失敗ではありません。むしろ、トレンド分析・テクニカル分析・需給分析がしっかり機能していれば、急落に巻き込まれるリスクはかなり回避できます。

「買ったのに株価が動かない=失敗」と考えるのは早計です。投資においては、すぐに結果が出るよりも、成長や値動きが育つ時間を見守ること が重要になります。特に短期的なノイズに振り回されず、テクニカルの指標を見ながら冷静に保有を続けることが、『堅実スイング投資』の基本姿勢です。

5-2.株で「待つ」ときの3つの目的

株を保有しているとき、すぐに売買せず「待つ」場面があります。でも、待つことはただ何もしないことではありません。ここでの「待つ」とは、次のアクションに備えるための戦略的な行動です。大きく分けると、以下の3つの目的があります。

🔷利益を伸ばすための待ち〈攻めの型〉

株価が上昇する可能性を見極めるために、売却せずに様子を見る待ち方です。

ポイント:

取得価格を基準に、チャートやテクニカル分析で上昇トレンドを確認

利確のタイミングを判断するために定期的にチェック

注意: 堅実な分析では、一時的に下げた銘柄を狙うことが多いですが、下げ止まらずさらに下がる場合もあります。常に状況を確認しましょう。

🔷損失を回避するための待ち〈守りの型〉

株価が下がる兆候があっても、焦って売らずに反発の出方を見守る待ち方です。

ポイント:

サポートラインや取得価格を目安に判断

損切りの基準もあらかじめ設定しておく

注意: 感情に流されず、数値を見て損失を抑える判断を意識します。

🔷判断材料を集めるための待ち〈情報収集〉

決算発表や経済指標など、株価に影響するイベントを待つことで、

よりメジャー流れに沿って売買判断を行います。

ポイント:

年間スケジュールや重要イベントの日程を押さえておく

発表後の値動きを見て、売買のタイミングを柔軟に調整

下表は、株式投資で注目すべきイベント一覧です。

| イベント | 時期 | 戦略・値動き傾向 |

|---|---|---|

| 決算発表 (四半期・通期) | 1~3月、4~6月、7~9月、10~12月 | 発表前は無理に買わず、内容確認後に売買。良決算で上昇、未達なら下落。 |

| 配当権利落ち日・権利確定日 | 3月、6月、9月、12月(企業による) | 配当狙いは事前に購入。権利落ちで株価下落、権利取り後は調整あり。 |

| 日銀金融政策会合 | 1月、3月、6月、9月、12月(変動あり) | 発表前にポジション確認。政策次第で全体相場が上下。 |

| 経済指標(GDP、雇用統計など) | 毎月、四半期(GDP)、月初/月末 | 発表前はリスク回避。発表後に値動きを見て判断。 |

| 株主総会・経営方針発表 | 6~7月 | 内容確認で中長期方針を判断。短期的に値動きあり。 |

| 年末調整・税金対策売り | 12月 | 利益確定のタイミングとして活用。売り増で下落傾向。 |

| 海外イベント(米FOMC、雇用統計、ブラックフライデーなど) | 毎月(FOMCは3~6週ごと)、11月 | 海外市場連動銘柄は事前確認。 |

| 新年度・年度末相場 | 4月 | ポジション調整や買い増し。流動性高く、ボラティリティ大。 |

※上記は「おおよその目安」です。銘柄によって決算や配当時期は異なります。

実際の日程は公式IRカレンダーや経済指標カレンダー の確認が大切です。

判断材料を集める待ちの姿勢は、堅実スイング投資ではあまり気にせずOK.

カレンダーに基づく値動きは、チャートや板情報へ自然に反映される。

しかし、常に板情報に張り付くことは不可能なので、イベントそのものを意識しておくと吉。

5-3.待ちの基準を明確にする

過去の記事、第2章:全体トレンド や 第3章:銘柄選び で行ったように、テクニカル指標を基準にして待ちの判断を行ってみましょう。

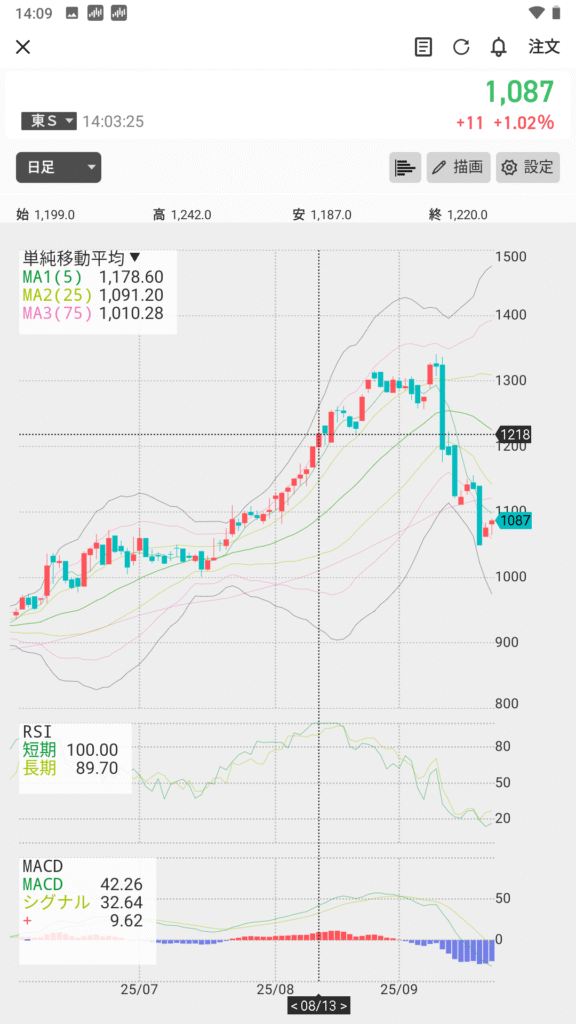

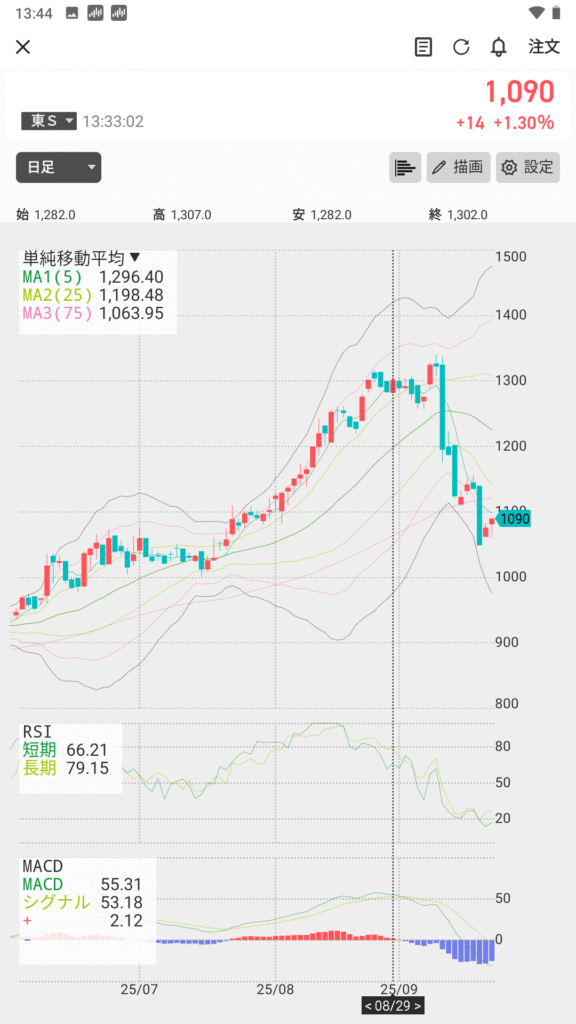

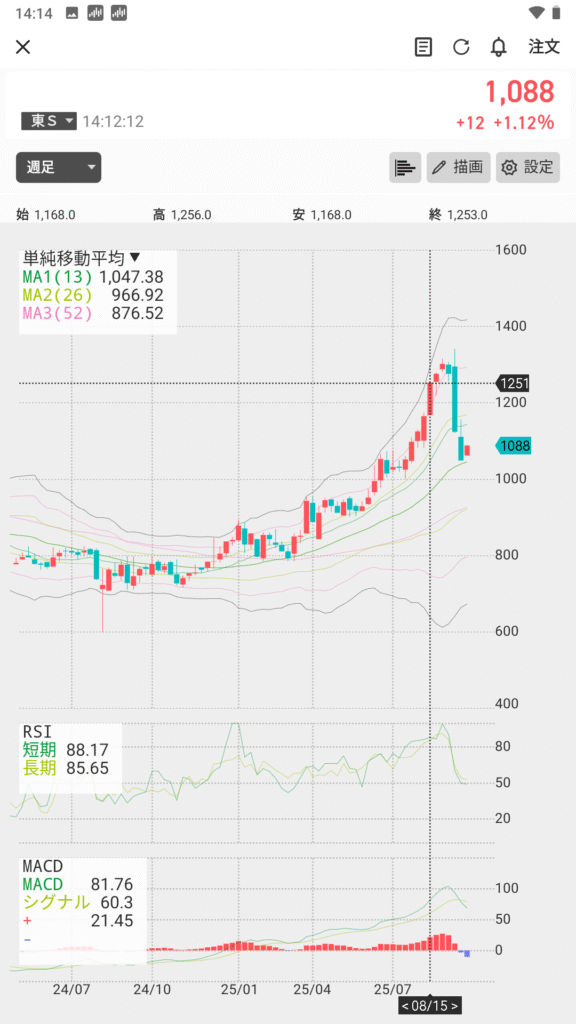

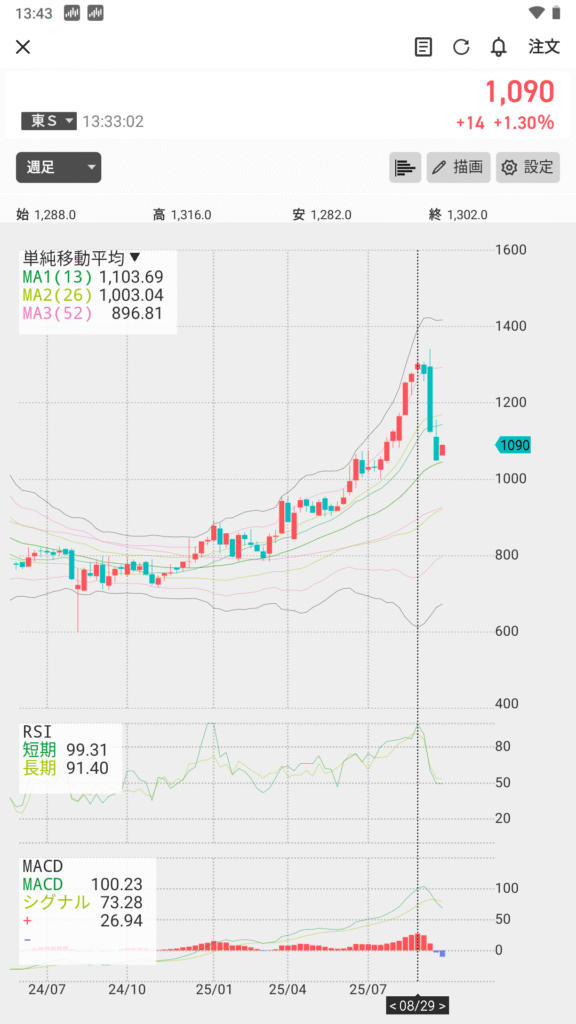

次の図は、T社における日足・週足チャートです。

実際に取引したわけではありませんが、例えば7月以前に同社の株をいくつか買ったと仮定しましょう(テクニカル分析によって低RSI・低MACDで取得後、売り待ちの状況)。

日足をみると、

7月中旬ごろから上昇トレンドに切り替わり、RSIが80を超えたのが「7月末」。

そこから過熱感を高めたまま、RSI100に突入したのが「8/13」です。

「8月末」にはMACDラインが切り替わり、上昇⇒下降の転換点と言えます。

9月に入ると急落しました。

週足でみると、RSIが80を超えたのが「8/8」以降。

わずか1週間のうちに過熱感を増し、「8/29」にはRSI100に突入し、MACDはピークに近づき飽和の傾向です。

まとめると、日足のRSIやMACDは必ずしも高値と完全にはリンクしていません。このように日足では、指標が先行してシグナルを出すことが多くあります。一方、週足チャートでは、RSIやMACDが株価の動きと比較的うまく連動しており、中長期的な過熱感やトレンドの判断に役立ちます。

早めに利益を確定したい場合「日足」、過熱感を確認して売りタイミングを待ちたい場合には「週足」を参考にして売りの判断をすることになるでしょう。どちらに従うかは、チャートと板情報を合わせて確認するとよいでしょう。

株価が急落しても、原因が一時的な調整なのか、投げ売りによる大幅下落なのかはチャートだけでは判断が難しい。板情報を見れば「反発しやすい下げ」か「加速する投げ売りか」をある程度判断することが可能です。

同社の補足ですが、四季報オンラインによれば、

・8月22日に株主優待制度を新設したことが新設されて株価が一時上昇し、年初来の高値を記録しました。

・9月10日に発表された決算で、5~7月期の利益の伸びが鈍化したことが懸念されて株価が急落した、とされています。

イベントに関するニュースとチャートが完全にリンクしていますね。

5-4.待ち過ぎることのリスク

待ちすぎてしまうと、株価がピークを過ぎて下がり始めてしまい売るチャンスを逃すことがあります。この状況は俗に言う「塩漬け株」と呼ばれる状態です。塩漬け株への対応には 2つの方向性 があります。

1.長期保有で配当や成長後に回収する

株価が伸び悩んでいても、配当や株主優待を受け取りながら保有を続ける。

会社のファンダメンタルが良好で、将来的に株価が回復する可能性がある場合に有効

ただし、長期的に資金が固定されるため、他のチャンスに資金を使えません。

2.他の株で利益を出して損失を相殺する

別の銘柄で利益が出たら、その利益を塩漬け株の含み損と相殺する。

利益確定を通じて、心理的・資金面の負担を軽減。資金効率を改善できる。

塩漬け株自体は依然として保有することになるが、早めに手放すことを検討できる。

「長期保有か損益相殺か」の判断は、銘柄の性質・成長見込み・市場環境を見ながら決めることになるでしょう。

〈まとめ〉

『堅実スイング投資』では、堅実なテクニカル分析による予測ゆえに、どうしても「底値より少し早めに買ってしまう」ことがあると記載しました。そしてまた、テクニカル指標を参考にすると「高値より少し早めに売ってしまう」ことがあります。むしろこれは当然のことで、堅実スイング投資のムーブとしては正解です。

「完璧なタイミングで買う/売る」ことを目指さず、リスク回避と利益確定のバランスを優先することが重要です。

「もう少し待てば株価がもっと上がるかも」という気持ちが湧いてきます。

一度うまく利益を出すと、「待てば利益を伸ばせるはず」と考えやすくなります。

しかし、この心理に流されて売却タイミングを逃すと、数度の損失を生むリスクがあります。

「自分はこの指標を理由に取引するんだ」、という感情以外の基準を明確にしておくことが大切です。

損失が出る前に売ってしまえば損はありません。

ーおわりに

ここまでご覧いただきありがとうございます。

今回は、株を保有した後の「待ち」の行動・思考について、堅実スイング投資の視点から整理しました。株を保有した後の「待ち」は、利益確定や損失回避につながる重要な判断です。「買う・売る・待つ」のバランスを意識することで、感情に左右されず堅実に運用できます。

RSIやMACD、移動平均線などのテクニカル指標は、売却するまで恒常的に参考にできるものだということを強調しておきます。

また、決算発表や配当権利日、金融政策などのカレンダーイベントを把握しておくと、売り待ちの準備が可能です。株価の反応はチャートや板情報に表れるため、イベントを過剰に意識せず、実際の値動きに基づいて冷静に判断しましょう。

もしトレンドの転換点を見逃しても、方針を決めて冷静に売買タイミングを判断すれば、焦って損失を拡大させるリスクを減らせます。

次回は、第6章:売りの判断 を予定しています。お楽しみに。